FITS エコノミックレポート

保護中: 東京白金は次の相場展開の予感!

ドル/円は近日中にレンジ相場放れか!

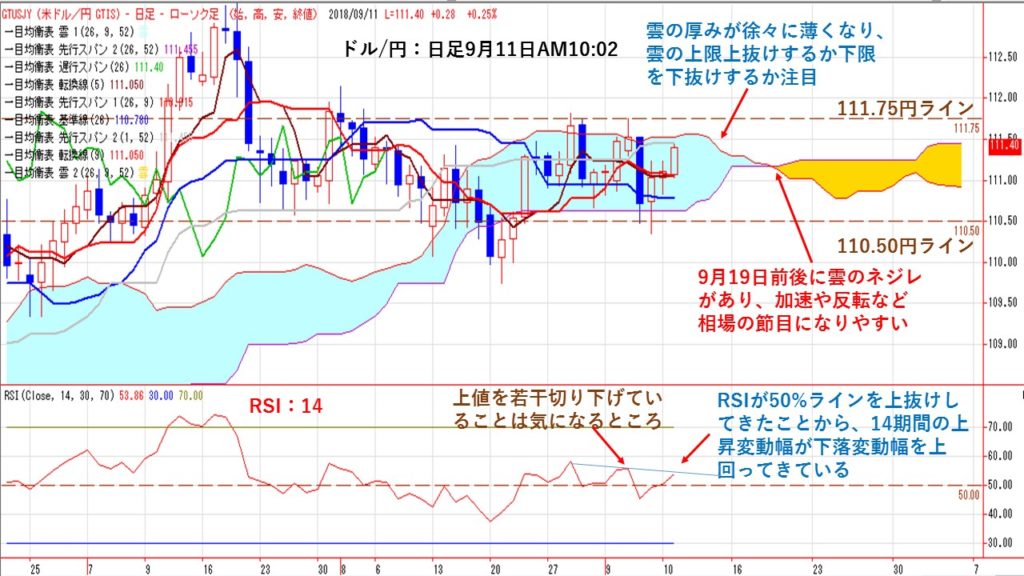

★ドル/円の一目均衡表の日足では、8月23日に雲の中に入ってから、雲の上限と下限が抵抗ラインとなり、ランダムウォークする展開となっている。レンジ的には概ね110.50-111.75円となっている。

相場の方向を示す基準線(青線)は横ばいとなっており、もみ合い相場を示している。短期的な動向を示す転換線5日(茶線:オリジナル線)や転換線9日(赤線)も横ばいとなっていることで、短期的にも方向性は出ていない。ただ、ロウソク足は基準線と転換線5日、転換線9日を上抜けしていることから、上昇基調となっている。52期間の高低の中心値となる先行スパン2(灰色:当日線)111.41円がレジスタンスとなるか注目される。

RSI(パラメータ:14)が50%ラインを上抜けしてきていることから、過去14期間の上昇変動幅と下落変動幅で上昇変動幅が大きくなっていることを示している。上昇トレンドが継続していることを示している。ただ、気になるところではRSIが上値を切り下げる動きとなっている。

基本的にはレンジ上限で売り、レンジ下限を買いとなる。しかし、先の雲が徐々に薄くなってきている。そのため、雲上限を上抜けするのか、それとも雲下限を下抜けするのか近日中に答えが出そうである。また、9月19日近辺に雲のネジレがあることから、加速や反転など相場の節目となりやすい。

保護中: 東京金60分足では上値の重い展開!

5分足で分かるドル/円欧米市場動向 材料不足で狭いレンジ内の展開!

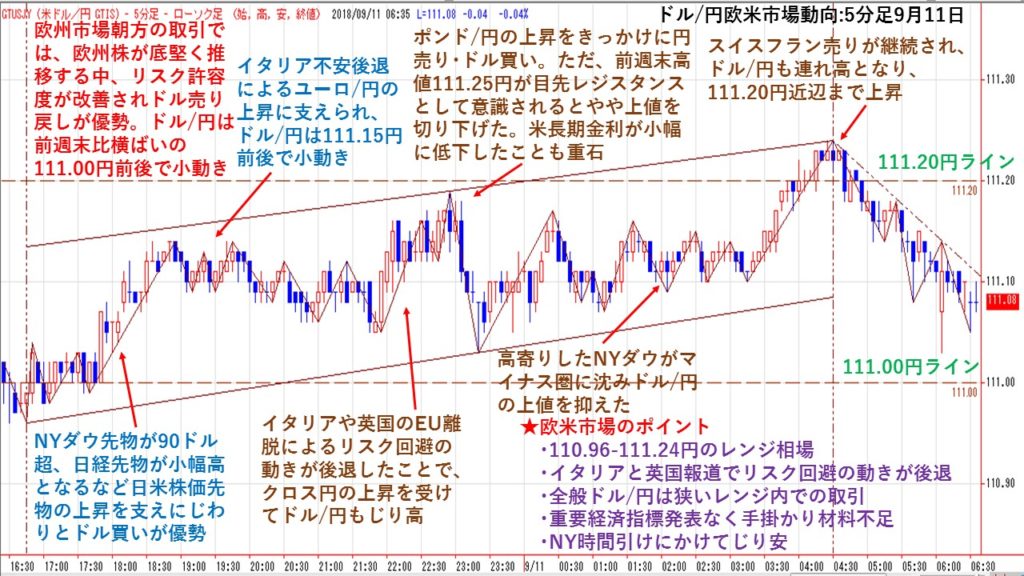

★欧州市場朝方の取引では、欧州株が底堅く推移する中、リスク許容度が改善されドル売り戻しが優勢となった。ドル/円は前週末比横ばいの111.00円前後で小動きとなった。NYダウ先物が90ドル超、日経先物が小幅高となるなど日米株価先物の上昇を支えにじわりとドル買いが優勢になった。

先週末にトリア伊財務相が財政規律順守に向けて前向きな見解をしたことでイタリア株式・債券相場に資金を戻す動きが広がっていることがユーロ買いにつながったほか、ポンドドルの急伸につれた買いが入った。なお、バルニエ欧州連合(EU)首席交渉官が『6-8週間以内のブレグジット合意が現実的』と発言したことでポンド/円は急速に上値を伸ばした。クロス円の上昇を受けて111.17円と本日高値をわずかながら更新した。

ポンド/円の上昇をきっかけに円売り・ドル買いが強まった。しかし、前週末高値111.25円が目先レジスタンスとして意識されるとやや上値を切り下げた。米長期金利が小幅高に低下したことも重石となった。その後高寄りしたNYダウがマイナス圏に沈みドル/円の上値を抑えた。スイスフラン売りが継続され、ドル/円もつれ高となり、111.20円近辺まで上昇したが、引けにかけてはじり安の展開となった。

★欧米市場のポイント

・110.96-111.24円のレンジ相場

・イタリアと英国報道でリスク回避の動きが後退

・全般ドル/円は狭いレンジ内での取引

・重要経済指標発表なく手掛かり材料不足

・NY時間引けにかけてじり安

グローバル製造業PMIとエコノミックサプライズ指数から市場を見る!(9/10作成)

★J.P.モルガン.グローバル製造業PMI(季節調整済)

PMI(購買担当者景気指数)とは、景気の方向性を示す経済指標で速報性の高さから金融市場で注目されている。企業の購買担当者に新規受注や生産、雇用の状況などを聞き取り、景況感についてアンケート調査した結果を指数化したものである。50を判断の分かれ目としてこの水準を上回る状態が続くと景気拡大、逆に50を下回る状態が続くと景気減速を示す。

グローバル製造業PMIは、先進国や新興国を含めた世界全体の景気度合いを計る指標として注目されている。

また、英国の金融情報・調査会社のIHSマークイットが独自にまとめたPMIがある。

『グローバル製造業PMI』は、昨年17年12月31日54.5がピークとなり景気拡大の勢いが鈍化し、指数は低下傾向にある。一旦戻り基調となる場面もあったが、再び下落基調が継続している。そのため、世界的な景気の勢いはピーク時から再び鈍化傾向となっている。しかしながら、現在は景気成長の節目である50を上回っており、景気拡大は鈍化しながらも成長は継続している。50を割れてくるようなら、世界的に景気減速期に入ったことになるので株式市場などに影響が出始めやすい。米FRBが利上げを継続していることや、米国発の米中間での関税による報復合戦となっており先行き不透明感が強まっている。先週末にはトランプ政権は2000億ドル規模の第3弾の課税を発動する予定となっている。加えて、2670億ドルとほぼ全輸入品に課税を課すことも辞さない方針が再確認された。中国側も同額の報復関税を警告しており、米中貿易戦争が泥沼化する可能性が高まっている。米8月雇用統計が良好な結果となったことから、米FRBは年内2回の利上げが確実視されており、ドル建て債務を抱えた新興国の景気の打撃となりやすい。さらに、世界的に異常気象が発生しており、経済基盤の弱い国では景気の下押し懸念が高まりやすい。

一方、『日米欧のマークイット製造業PMI』では、米国は昨年6月30日時点がボトムとなり、その後若干の調整をしながらも上昇基調を継続していた。しかし、このところの製造業PMIは下落傾向となっている。FRBの利上げやドル高、そしてトランプ政権による米中の貿易通商協議の不透明感が、企業の購買部担当者の景況感を悪化させている。また、直近では関税賦課により鉄鋼価格が先行き上昇すると見られるほか、米国内への輸入車の関税の話しも出ており製造業への逆風となっている。欧州は昨年12月31日がピークとなり、下落基調が継続していた。今年に入ってからユーロ高が続いていたことが大きな要因と思われる。ユーロ高は是正されたが、下落基調は継続している。一方、日本においては、米国との通商協議が残っており購買部担当者の警戒感が根強くある。また、このところ円安一服も先行き不安が残る。

★エコノミック・サプライズ指数(びっくり指数)

シティグループが算出しているエコノミック・サプライズ指数(びっくり指数)は、各種経済指標と事前予想との食い違い(かい離幅)を指数化し、ゼロ(予想通り)を挟んで、上下(プラス・マイナス)で示した指数である。雇用や生産などの各種経済指標が事前の市場予想と比べてどうだったかを指数化したもので、実績が予想を上回れば指数は上昇、逆に下回れば下落する仕組みとなっている。

この指数は市場の期待値に対して上回るものが多いのか、それとも下回るものが多いのかを示す指数である。市場の期待値に対して上回る指標が多ければ当然に株価や通貨が高くなりやすい。一方で、市場の期待値を下回り続けると、市場参加者が景気の先行き懸念が生じることから、遅行して株価や通貨などが下落しやすい。

新興国のびっくり指数は3月15日+39.50がピークとなり、その後は米利上げの影響やドル高の影響もあり急速な下落基調となった。しかし、持ち直しの傾向となっているが、このところはゼロライン近辺で横ばいから下落基調となっている。また、先進10カ国と新興国のびっくり指数は、ゼロライン近辺まで持ち直したものの、再び下向きとなっており経済指標は市場予想を下回る結果が多くなっていることを示している。先進国10カ国のびっくり指数は昨年12月24日をピークとして下落基調が続いていたが、新興国同様に戻り基調となった。しかし、ゼロライン近辺で頭打ちとなってきた。ドル高も一服気味となっていることで、米国以外の先進国の経済指標の持ち直しも鈍化気味となっている可能性が高い。また、米国と中国・先進国間で通商問題が激化してきていることや、一部の新興国通貨が暴落するなどリスク要因が増えてきている。FRBが引き続き利上げに動くことが見込まれており、ドル回帰が継続する可能性が高く新興国にとってはインフレ懸念が高まることで景気の重石となりやすい。

米欧日のびっくり指数では、日欧州のびっくり指数はドル高の一服や米通商協議の不透明感、株価の軟調推移もあり、市場予想を上回る経済指標も鈍化傾向となってきている。一方で、米国のびっくり指数は貿易摩擦激化にも関わらず戻り基調となっており、再び米国経済の底堅さが見られてきた。ただ、FRBが利上げを継続していることから、住宅関連指数の下振れが見られている。トランプ政権が中国との間で関税賦課の応酬激化の様相となっていることは、先行き不安から企業マインドや消費マインドなども収縮させる要因となる。米国のびっくり指数の低下は、遅行して米国株価へ影響してくることから、今後の動向には注視する必要がある。また、米国経済指標が市場予想を下回るとドル安となり、リスク回避の円買いやユーロ買いにつながりやすい。一方、日本の経済指標も市場予想を下回るものが増えているが、日本の場合は市場予想を下回るとリスク回避の円買いとなりやすいという特徴がある。

カテゴリー

- 朝の市場コメント (1,708)

- 欧州タイム市場コメント (1,670)

- ホットニュース (7,067)

カレンダー

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| « 1月 | ||||||

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 | ||