FITS エコノミックレポート

NYダウと日経225を征するには200週SMA分析!

★単純にNYダウと日経225の週足チャートに200週SMA(赤線)を引いて見る。相場が下落調整となり200週SMAで反発するようなら底値買いにつながりやすい。また、200週SMAを下抜けたら下落基調が強まることが多い。さらに、相場が底打ちして上昇基調となった際に、200週SMAを上抜ければ買いとなり、レジスタンスとなれば売りで対処する。

1998年からのNYダウと日経225の週足でも滅多に200週SMAに絡んだ相場にならないが、大きな下落相場となった時に覚えておくと役立ちそうである。

200週SMAの活用では、NYダウよりも日経225の方が分かりやす動きになっているような気がする。

現在NYダウも日経225も200週SMAの上方に位置していることから、大幅下落時には使える手法である。

トルコリラ/円に好材料も上値重い展開!

★懸念される新型肺炎による中国発の世界経済停滞だが、トルコの繊維・アパレル産業にとってはチャンスとなっている。繊維製品の世界最大の輸出国である中国で新型ウイルス感染が拡大し、一部の欧州アパレルメーカーは中国からトルコへの生産シフトを検討している。アナリスト試算では、トルコの繊維業界にとって年間で約20億ドルの注文増も期待できるとしている。

トルコリラ/円の日足では、上記の好材料から反転したものの5日SMA(赤線)の18.200円と10日SMA(黄線)の18.208円がレジスタンスとなり上値を押させる展開となっている。上抜け出来ると、25日SMA(青線)の18.369円までの上昇が期待できる。この25日SMAは2月6日にレンジスタントして意識され下落基調が強まった。

ストキャスティクス・スロー(パラメータ:14、5、3、20、80)は%DがSlow%Dを上抜けしてきており、両線とも緩やかに上向きとなっていることから上向きバイアスが強まってきている。

まとめると、18.00円前後が底値となり戻り基調となっているが、5日SMAと10日SMAを上抜け出来るかを確認する必要がありそうだ。そのため、現在の投資判断は『様子見』としたい。もし、下押ししても、18.00円近辺がサポートとなりやすい。一方2月6日高値18.39円を上抜け出来ると、ダブルボトムネックライン越えとなり上昇基調が強まる可能性がある。

トルコにとっては買い材料が出ているが、実際に中国からトルコへのシフトが現実化する可能性が高まらないと思惑だけでは買いにくい。

東京金の中期トレンドは上昇基調を継続!

★東京金の中期トレンドを示す週足では、上から13週SMA(赤線)→26週SMA(青線)→52週SMA(緑線)→200週SMA(紫線)の順番になっており、全SMAが緩やかに上向きとなっていることで、典型的な上昇トレンドが継続していることを示している。

1月10日週では上ヒゲ陽線となり上値の重さが示されたが、その後はじり高の展開が続いていることで底堅い展開となっている。

ストキャスティクス・スロー(パラメータ:14、5、3、20、80)は、%D:89.03、Slow%D:85.73とやや過熱感が出てきたが、両線とも上向きを維持している。そのため、上昇の勢いが継続している。

まとめると、現在の投資判断は『買い』または『保有継続』となる。今週のロウソク足もほとんど上ヒゲのないロウソク足となっており、強い相場が継続していることを示している。そのため、押した場合は日足などの動きを見ながら押し目買い戦略となる。投資判断を変更する動きとしては、ストキャスティクスで%DがSlow%Dを明確に下抜けするような動きとなり、13週SMAを下抜けするようなら調整場面となる。

イールドスプレッドで2月14日の米国株市場を先取り!

★NY株式市場では、三指数ともに下落したうえ、米長期金利が低下したことでイールドスプレッドは前日比で三指数ともに拡大(米国10年債金利に対して米国株は割安)した。史上最高値圏で推移していることで、利益確定売りがでやすい地合いとなっている。新型肺炎の感染拡大の勢いが再び強まり、世界景気の減速懸念が強まったことで売りが優勢となった。感染症例急増により、改めてリスク回避が優勢になっている。そのため、引き続き今晩のNY市場でリスク回避の動きになるかが注目点となる。

NYダウは下落したものの、5日SMAの29,326ドルがサポートラインとして意識され下げ止まる展開となった。一方で、ストキャスティクス・スロー(パラメータ:14、5、3、20、80)は、買われ過ぎ域から%DがSlow%Dをわずかに下抜けしてきたことで、トレンドが反転する可能性が高まってきた。史上最高値圏で推移していることから、好材料はスルーする一方で悪材料に反応する展開となりやすく、利益確定売りが出やすい。イールドスプレッドは、拡大したものの割安感はない。現在は割高感も割安感も出ていないため、材料次第で上下に振れる展開になりやすい。

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。

そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲4.229%

・直近イールドスプレッド縮小:18/12/3-▲3.069%、19/4/25-▲3.048%

20/01/17‐▲3.018%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/6/3-▲4.038%、

19/8/5-▲4.102%

(NYダウが割安・米国10年債割高の状態)

・2月12日:▲3.304%⇒2月13日:予想▲3.344%

2月13日のNYダウが下落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲4.229%から▲0.885%と平均値よりかい離していることで割高になっている。18年12月3日の天井となった▲3.069%まで▲0.275%に接近した。19年4月25日の天井となった3.048%まで▲0.296%に縮小した。20年1月17日の天井となった▲3.018%まで▲0.326%まで接近した。米長期金利が1.6%台に上昇してきおり、今後も上昇基調が強まるとイールドスプレッドが縮小傾向となりNYダウに割高感が出てくる。

NYダウが下落したことで株式益利回りは上昇した。また、米長期金利が低下したことでイールドスプレッドは前日比で拡大した。米国債券に対してNYダウが前日比で割安となった。前日比では米国債券を買うよりもNYダウを買う方が良いことになる。中国の新型コロナウイルスの感染者数が認定基準の見直しで急増し、世界景気の先行き懸念が強まった。新型コロナウイルス感染拡大の勢いが弱まりつつあると楽観的な見方が広がっていたこともあり、投資家心理が急速に悪化し軟調推移となった。中国売上高の大きい3Mやアップルなどが売られ、一時200ドル超下げた。前日に史上最高値を更新したあとだけに利益確定目的の売りも出た。

○米10年国債金利とS&P500:11/4/21以降の平均▲3.611%

・直近イールドスプレッド縮小:18/12/3-▲2.731%、19/4/25-▲2.966%

20/01/17-▲2.990%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/6/3-▲3.881%、

19/8/5-▲4.002%、19/8月15日-4.179%

・2月12日:▲3.356%⇒2月13日予想▲3.381%

S&P500が下落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲3.611%から▲0.230%とかい離していることで割高になっている。また、18年12月3日の天井となった▲2.731%まで▲0.650%に接近した。19年4月25日の天井となった▲2.966%まで▲0.415に接近した。20年1月17日の天井となった2.990%まで▲0.391%に接近した。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲2.270%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、19/4/25-1.468%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/6/3-▲2.328%、

19/8/5-▲2.383%、 19/8/15-▲2.498%

・2月12日:▲2.101%⇒2月13日予想▲2.125%

NASDAQが下落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲2.301%から▲0.176%と平均値より縮小している分割高となっている。また、18年12月3日の天井となった▲1.198%まで▲0.927%に接近した。19年4月25日の天井となった▲1.468%まで▲0.657%に接近した。

NASDAQはハイテク関連銘柄が多く米中貿易摩擦の影響が大きく、三指数の中で上下に振れるボラティリティが最も高くなっている。特に米中通商協議の行方に左右されやすく、報道に振れやすい地合いとなっている。『第2段階合意』に向けて米中間で協議される。そのため、今後も米中貿易摩擦に関する報道に振られる展開が予想される。また、中国発の新型コロナウイルスの感染が拡大してきた。一方で、新型コロナウイルスの治療薬開発で前進との報道もあり、先行きに明るさも見られる。2003年に発生したSARS発生後では、中国GDP第1四半期は11.1%だったが、第2四半期のGDPは9.1%に低下した。そのため、感染拡大の規模が大きくなると中国経済に悪影響を与え、NASDAQの上値も抑えられる。

三指数のイールドスプレッドは、三指数は全て下落したうえ、米長期金利も低下したことで三指数ともに前日比で拡大した。新型肺炎の感染拡大の勢い再び強まり、世界景気への減速懸念からリスク回避の動きが強まってきた。現在は割安感も割高感もない状況であることから、上下どちらに振れても不思議ではない状態である。そのため、ウイルス感染報道や米中貿易交渉、中東情勢、英国のブレグジットなどの報道で振れやすい。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。

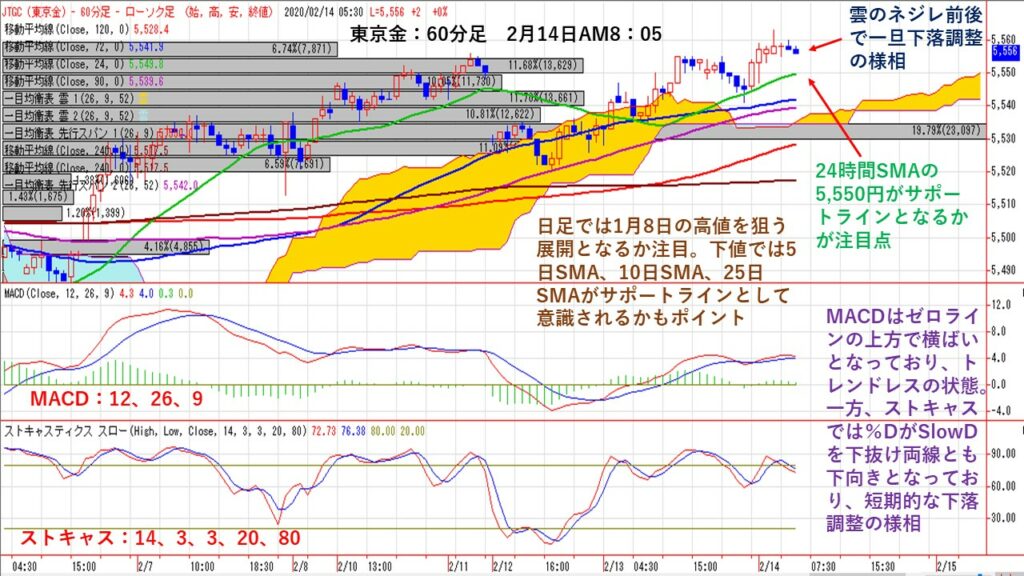

東京金60分足では上値・下値切り上げる展開!

★2月6日以降の東京金の60分足では、上値・下値を切り上げる展開となっており、上昇基調が継続している。雲のネジレ近辺で終了しており、反落基調で終了している。そのため、24時間SMA(緑線)の5,550円がサポートラインとなるかが注目される。

NY金先物市場は1568.50-1581.70ドルのレンジ相場となった。中国の新型肺炎の感染者数が認定基準の見直しで急増し、新型肺炎の感染拡大を巡る先行き不透明感が高まり、逃避資産の金に買いが入った。時間外取引のアジア市場で1568.50ドルから1578.90ドルまで反発した。その後1574.80ドルまで下げたが、米国株式の伸び悩みを意識して通常取引終了後の時間外取引で1580.20ドルまで戻した。

価格帯別出来高では、出来高の多い価格帯を上回っていることから、上値が重くなると利益確定売りが出やすい。もみ合いながら徐々に出来高が増えていることから、下押しの際は押し目買いが入ってきていると思われる。

MACD(パラメータ:12、26、9)は、ゼロラインの上方で横ばいとなっており、トレンドレスの状態となっている。一方で、ストキャスティクス・スロー(パラメータ:14、3、3、20、80)は、買われ過ぎ域から%DがSlow%Dを下抜け両線とも下向きとなっていることから、下押しバイアスが強まってきている。

東京金の日足では、緩やかに上向きとなっている5日SMAの5,540円がサポートラインとして意識されている。下値では10日SMAの5,520円や25日SMAの5,503円もサポートラインとして意識される。上値では1月8日高値5,574円が視界に入ってきている。NY金も新型コロナウイルスの感染者が急増したことで、世界景気の先行き懸念が広がっていることから底堅い展開が予想される。心理的節目となる1,600ドルが視界に入る。為替市場では、リスク回避の円買いになりやすい一方で、地理的に中国が近いことから、地政学的リスクとしての円売りも入りやすい。NYタイムでもドルが底堅い展開となり、109円台後半で推移している。

本日の注目点は、リスク回避の金買いとなりやすいため、1月8日高値を目指す展開となるかである。また、下押しした際は、5日SMA、10日SMA、25日SMAがサポートラインとして意識されるかもポイントとなる。

カテゴリー

- 朝の市場コメント (1,708)

- 欧州タイム市場コメント (1,670)

- ホットニュース (7,067)

カレンダー

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| « 1月 | ||||||

| 1 | 2 | 3 | 4 | 5 | ||

| 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 |

| 27 | 28 | 29 | 30 | 31 | ||