FITS エコノミックレポート

イールドスプレッドで8月27日の米国株市場を先取り!

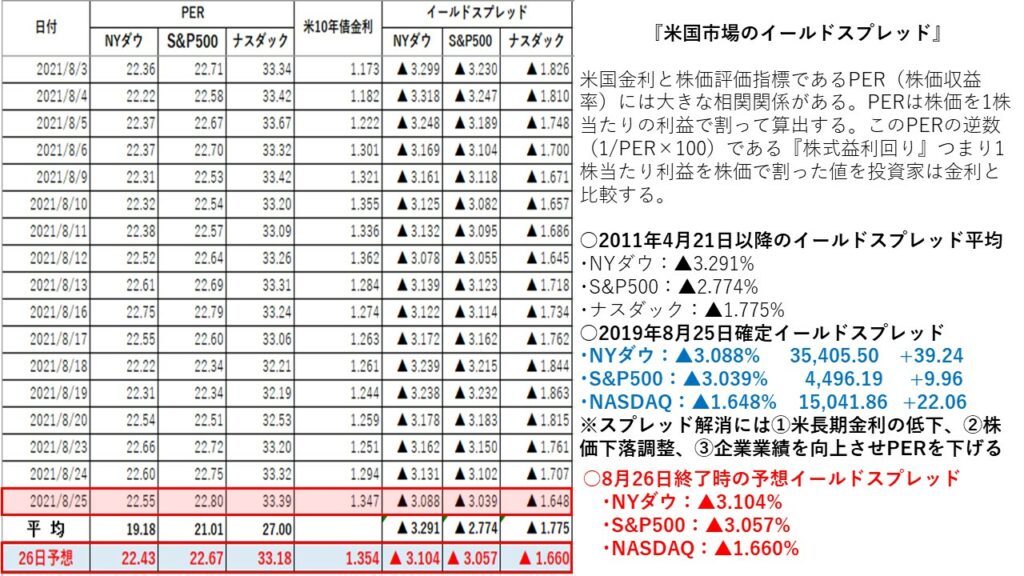

★NY株式市場では、主要三指数全てで反落する展開になった。企業の好決算を期待し、寄り付き後は上昇した。しかし、連邦準備制度理事会(FRB)の経済シンポジウムでのパウエル議長の演説を控え、数人の地区連銀総裁が新型コロナウイルスのデルタ株感染拡大にもかかわらず、年内の緩和縮小開始を支持したため、警戒感から下落に転じた。その後、アフガニスタンの首都カブールの空港周辺で少なくとも2回の爆発があり、米兵を含めて60人超が死亡したと伝わった。自爆攻撃の可能性が高く、アフガン情勢を巡る地政学リスクの高まりが投資家心理の悪化につながった。一方、長期金利は、米連邦準備理事会(FRB)高官からタカ派的な発言が相次いだことを受けて、債券売り(利回りは上昇)が先行した。ただ、明日のジャクソンホール会議でのパウエルFRB議長の講演を見極めたいとの雰囲気も強く、一本調子で下落する展開にはならなかった。今後も米長期金利の動向には注意が必要となる。イールドスプレッドからは、以前と比べて三指数とも割高感は解消されてきている。

感染拡大が縮小することや新型コロナウイルスのワクチン・治療薬の投与が世界的に普及するなど、終息の方向が出るまでは不安定な市場が続きやすい。しかし、追加経済対策期待や経済活動再開で先行きの景気回復の期待感が株価を支えてきた。ところが、このところの米景気回復基調にピークアウト感が株価の下押し要因となりやすい。VIX指数は17.22から16.79へ上昇した。VIX指数が20下回ってきたことで、再び相場は安定化してきている。

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。一方で割安の目安では、イールドスプレッドがNYダウ:4.0%台、S&P500:3.8%~4.0%台、NASDAQ:2.3%~2.5%台で割安感からの反発となりやすい。割安感となるイールドスプレッドを大幅に上回っていることから、相場が落ち着くと戻りも大きくなりやすい。

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。

そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲3.291%

・直近イールドスプレッド縮小:19/4/25-▲3.048%、20/09/1‐▲2.867%

20/10/12-▲2.847%、21/1/11-▲2.611%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/8/5-▲4.102%、

20/2/28-▲4.541%、20/3/23-6.017%

(NYダウが割安・米国10年債割高の状態)

・8月25日:▲3.088%⇒8月26日:予想▲3.104%(前日比で拡大:割安)

8月26日のNYダウが反落した一方で、米長期金利は小幅上昇したもののイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は前日比で割安)した。平均値の▲3.291%から▲0.0.187%と平均値より下方かい離したことで割高になった。19年1月3日の大底▲4.226%から▲1.122%下回った。19年8月5日の大底▲4.102%を▲0.998%下回った。20年2月28日の大底▲4.541%から▲1.437%下回った。20年3月23日の6.017%から▲2.913%下回った。NYダウは、翌日のジャクソンホール会議でのパウエルFRB議長の講演を控え様子見姿勢が強まる中、複数のフェド高官からタカ派的発言があったことや、アフガニスタンのカブールで米兵士12名が殺害されたことでセンチメントが悪化した。NYダウは朝方に92ドル高まで上昇したが、192.38ドル安(-0.54%)と5日ぶりに反落して終了した。

○米10年国債金利とS&P500:11/4/21以降の平均▲2.774%

・直近イールドスプレッド縮小: 20/08/27-▲2.677%、20/10/12-▲2.664%

20/12/08-▲2.666%、21/1/11-▲2.320%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/8/5-▲4.002%、

19/8/15-▲4.179%、20/2/28-4.499%

20/3/23-▲6.222%

・8月25日:▲3.039%⇒8月26日:予想▲3.057%(前日比で拡大:割安)

S&P500が反落した一方で、米長期金利は小幅上昇したもののイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は前日比で割安)した。平均値の▲2.774%から+0.283%と平均値より上方かい離したことで割安になった。また、19年1月3日の大底となった▲3.869%を▲0.812%下回った。また、19年8月5日の大底となった▲4.002%を▲0.945%下回った。19年8月15日の▲4.179%を▲1.122%下回った。20年2月28日の大底▲4.499%から▲1.442%下回った。20年3月23日の6.222%から▲3.165%下回った。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲1.775%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、20/12/4-1.351%

21/1/11-1.066%、21/2/16-1.144%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/8/15-▲2.383%、

19/8/15-▲2.498%、 20/3/16-▲4.094%

・8月25日:▲1.648%⇒8月26日予想▲1.660%(前日比で拡大:割安)

NASDAQが反落した一方で、米長期金利は上昇したもののイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲1.775%から▲0.115%平均値より下方かい離したことで割高になった。また、19年1月3日の大底となった▲2.179%に対しては▲0.519%下回った。19年8月5日の大底となった▲2.383%に対して▲0.723%下回った。19年8月15日の大底となった▲2.498%に対して▲0.838%下回った。20年2月28日の大底2.803%から▲1.143%下回った。20年3月16日の▲4.094%から▲2.434%下回った。

NASDAQのイールドスプレッドは、米長期金利が上昇したうえ、株価も続伸したことで前日比で縮小した。イールドスプレッドは以前より半分以下まで縮小しているため、引き続き割高感から利益確定売りが出やすい地合いとなっている。NASDAQ総合指数のイールドスプレッドは、▲1.6%台半ばまでスプレッドが拡大してきた。そのため、割高感はだいぶ薄れてきた。しかし、米長期金利の上昇やネガティブなニュースが出ると引き続き下落しやすい地合いが続いている。また、2%台まで拡大するまでは割安とは言えない。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。

カテゴリー

- 朝の市場コメント (1,708)

- 欧州タイム市場コメント (1,670)

- ホットニュース (7,067)

カレンダー

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| « 1月 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | |||||