FITS エコノミックレポート

ポンド/円は短中期的にも上昇基調維持!

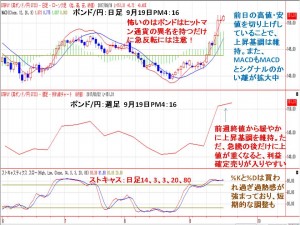

★ポンド/円は151.50円台で足踏みとなっているが、前日の高値を上抜けしており、下値も切り上げていることから、短期的にも上昇基調も維持している。また、MACD(パラメータ:12、26、9)はMACDとシグナルが拡大基調を維持している。ただ、ストキャスティクス・スロー(パラメータ:14、3、3、20、80)は%K:93.30、%D:91.98とかなり過熱感が出ている。

一方で、週足終値チャートでは、緩やかに上昇しており、中期的にも急速な上昇から緩やかな上昇となっている。前週の終値を上回っているうちは強い相場が継続している。

短期的にはやや過熱感が見られるものの、トレンド発生時にはMACDの動きが重要となる。ストキャスティクスの過熱感から一旦調整下落となった場合では、押し目買いのチャンスとなる場合が多い。中期的にも急騰から緩やかな上昇基調となっており、前週終値を下回らないうちは上昇基調が維持する。急騰した後だけに、上値が重くなると利益確定売りが入りやすくなるが、現状のチャートからは買い目線で見ていきたい。

ただ、ポンドは『ヒットマン通貨』の異名を持っているだけに、突然の反転にはいつも注意が必要!

保護中: 東京金の日足ではネックラインに注目!

ユーロ/ドル半値押しが上値抵抗ライン!

★ユーロ/ドルは、2000年10月安値0.8228ドルと2008年7月高値1.6039ドルの半値押し1.2134ドルが上値抵抗ラインとなり、上値を抑えられて2カ月目となっている。

一方で、白銀比率の70.7%が下値支持ラインとなり、逆三尊底となりネックライン1.1714ドルを上抜けしてきた。

過去に戻ってみると、2002年6月にネックラインを上抜けした後、約5カ月間もみ合ったあとに一気にユーロ高が進む展開となった。その際もネックラインが下値支持ラインとなっていた。

今回もネックラインが下値支持ラインとなると、しばらくもみ合ってから上抜けする可能性がある。ただ、ネックラインを再び下抜けするようなら下値模索の動きとなりやすい。

午前の市場コメント!

★日経平均株価:底堅い展開継続

米国株の底堅さやリスク選好の円安、米長期金利上昇とドル高などがプラス要因となりやすい。外需関連株のほか、米国発の金利上昇は日本でも銀行株や保険株をサポートする。衆院解散・総選挙の流れが強まり、政策期待や選挙を受けた政治安定化の思惑なども日本株を下支えする。ただ、19-20日には米FOMC、20-21日には日銀政策会合が予定されている。北朝鮮情勢や日本の選挙動向などには不透明感もあり、日本株は買い一巡後、様子見や利益確定売りなどに押される可能性もある。その後も8月8日以来の2万円台回復となったあと、上げ幅を拡大させ7月27日以来の高値となっている。

★東京外国為替市場:米FOMCを控え小動きの展開

ドル/円は、111円台半ば前後まで回復してきた。株高を期待して底堅い展開が予想される。ただ、FOMCにおいて、年内の利上げを示唆できるかは懐疑的であり、更なる上昇局面では一旦ポジション調整的な動きとなりやすい。ユーロ/ドルは1.200ドル台の上値の重さが意識されるなか、1.19ドル台半ば前後でこう着感を強めている。リスク回避の受け皿としての買い戻し施行は根強いが、ポンドの急騰にもかかわらず値幅が限定的だあるように、市場参加者も混迷度を強めている。

本邦輸出勢は引き続き期日決済以外のドル売りは様子見スタンス。米系短期筋のドル売りは111.80円から継続的に観測されている。また、本邦輸入勢は19-20日の米FOMCの結果を見てからドル買い水準を決めるスタンス。米系短期筋は110円台ではドル買いスタンス。

★再びハリケーンがカリブ海に接近

米国立ハリケーンセンターは、ハリケーン『マリア』が5段階のうち上から2番目の『極めて危険』なカテゴリー4に勢力を強め、ドミニカ島に接近していると発表した。カリブ海東部の住民らは、先に直撃した『イルマ』の被害から回復しきっていないにもかかわらず、再び最悪の事態に備える必要に迫られている。その後『マリア』が『カテゴリー5』に発達したと公表された。

★米2重の引き締めで混乱なく終了するのか懐疑的

FRBは19-20日にFOMCを開催する。3月、6月に利上げを実施した後、今回の会合では金利を据え置くと見られている。一方で、4.5兆ドルに膨れ上がった保有資産の縮小を開始する計画を発表する見込みとなっている。FRBは過去に6回バランスシートの縮小を行っている。リサ‐チ会社、MKMパートナーズの調べによると、そのうち、5回は最終的に米国経済が景気後退に陥ったと警告している。1921-1922年、1928-1930年、1937年、1941年、1948-1950年、2000年の6回。また、FRBが長期間かけて利上げをした場合、最近13回の引き締めサイクルのうち、10回は景気後退に陥ったことも明らかにしている。イエレン米FRB議長をはじめ、ほとんどのFOMCメンバーが、バランスシートの縮小が市場に与える影響は最小限に留まるとしている。しかし、利上げとバランスシート縮小という2重の引き締めで、下半期の市場が果たして現状のような低い変動率を維持するように混乱なく終了するかどうかに懐疑的な見方も少なくない。

★国債決済銀行(BIS)の四季報:米国の金利上昇で新たな危機が

17日に公表したBISの四季報で『世界的に経済成長が加速し、金融緩和が続く中で低インフレが続いている現状は大きな謎』と疑問を投げかけた。BIS報告書は、『先進国並びに新興国共に低金利による景気刺激策の長期化が資産市場の上昇をもたらし『熱狂』が再び姿を現し始めている兆候がある』と警戒し、『米企業債務が金融危機前より高水準な状況にあり金利が大幅に上昇すれば新たな危機が起こり得るという問題が浮上している』と警鐘を鳴らしている。

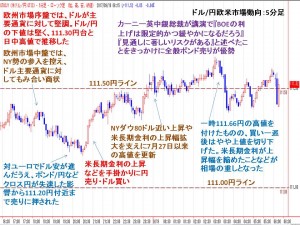

ドル/円欧米市場動向:5分足 ドル堅調推移!

★欧州市場序盤では、ドルが主要通貨に対して堅調。ドル/円の下値は堅く、111.30円台と日中高値圏で推移した。欧州市場中盤では、NY勢の参入を控え、ドル主要通貨に対してもみ合い商状となった。対ユーロでドル安が進んだうえ、ポンド/円などクロス円が失速した影響から111.20円付近まで売りに押された。米長期金利の上昇などを手掛かりに円売り・ドル買いが進んだ。NYダウ80ドル近い上昇や米長期金利の上昇幅拡大を支えに7月27日以来の高値を更新した。カーニー英中銀が講演で『BOEの利上げは限定的かつ緩やかになるだろう』『見通しは著しいリスクがある』と述べたことをきっかけに全般ポンド売りが優勢となった。一時111.66円の高値を付けたものの、買い一巡後はやや上値を切り下げた。米長期金利が上昇幅を縮めたことなどが相場の重しとなった。

欧米市場では、ドル/円は堅調推移となった。日足でも260日線の110.97円を上抜けした時点から上昇に勢いがついた。ただ、%K:94.37、%D:89.81と過熱感が出ていることから、短期的な調整下落となる可能性がある。また、上値では200日線の112.24円が位置しており、ストキャスティクスの過熱感から上値抵抗ラインとなりやすい。

カテゴリー

- 朝の市場コメント (1,708)

- 欧州タイム市場コメント (1,670)

- ホットニュース (7,067)

カレンダー

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| « 1月 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | |||||