FITS エコノミックレポート

イールドスプレッドで8月24日の米国株市場を先取り!

★NY株式市場では、三指数は全て上昇する展開となった。7月米中古住宅販売件数などこの日発表された米経済指標が良好な内容となったため、米景気の先行きを巡る過度な懸念が和らぎ買いが広がった。また、米中対立懸念の緩和や新型ウイルスのワクチン開発を巡り良好な報道にも助けられ引けにかけては一段高となった。一方、米長期金利は、ユーロ圏経済指標の悪化で世界景気の先行き不透明感が高まり、安全資産とされる米国債が買われた。ただ、良好な米経済指標を受けて債券売り(金利は上昇)が強まる場面もあった。 このところ、米長期金利の変動幅が上下に大きくなっており、日々イールドスプレッドへの影響が強まる展開となっている。そのため、今後も米長期金利の動向には注意が必要となる。イールドスプレッドからは、以前と比べて三指数とも割安感はなくなっている。そのため、リスク回避の材料が出ると利益確定売りがでやすい。また、米国の追加財政策が先行き『財政の崖』問題につながりやすく、リスク回避の材料につながりやすい。中国の三峡ダムの決壊懸念が高まっており、もし決壊した場合はリスク回避の動きが強まるので注意。

感染拡大が縮小することや新型コロナウイルスのワクチン・治療薬が開発されるなど、終息の方向が出るまでは不安定な市場が続きやすい。また、新型コロナウイルス感染『第2波』が懸念されている。さらに、米大統領選を控えて、米中対立の激化が懸念されている。しかし、経済活動再開で先行きの景気回復の期待感が株価を押し上げている。そのため、期待感が薄れるような事態となると、再び下値模索の動きとなりやすい。VIX指数は22.72から22.54へ低下した。 VIX指数が20台前半まで低下してきたが、20を上回っていることからリスク回避の動きは継続している。ただ、一時のVIX指数が高水準からは、かなり低下してきている。そのため、VIX指数が20を割ってくると、さらに市場に落ち着きが出たことになる。

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。一方で割安の目安では、イールドスプレッドがNYダウ:4.0%台、S&P500:3.8%~4.0%台、NASDAQ:2.3%~2.5%台で割安感からの反発となりやすい。割安感となるイールドスプレッドを大幅に上回っていることから、相場が落ち着くと戻りも大きくなりやすい。

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。

そのため、株式市場の天底を探るひとつの参考指標となる。

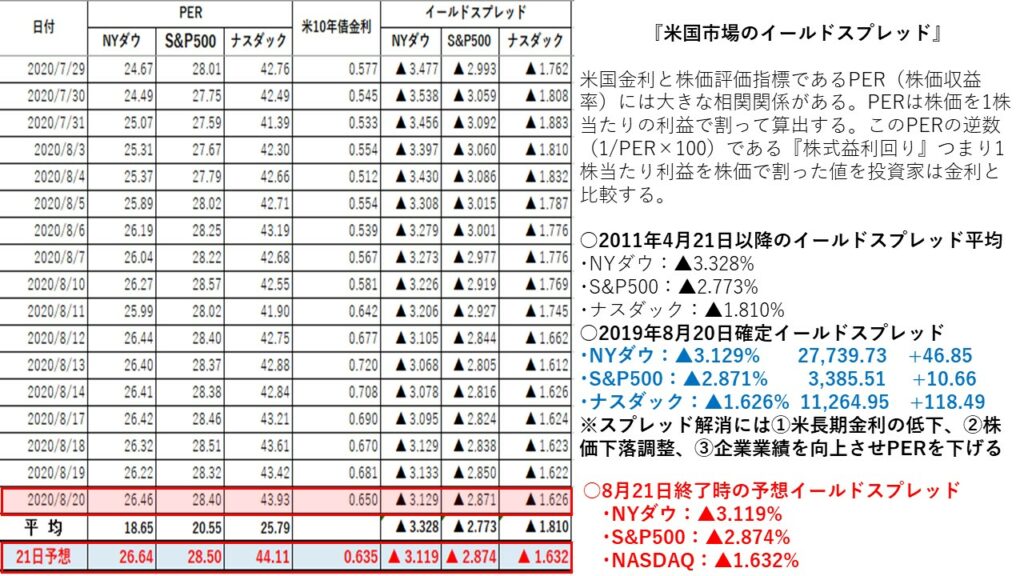

○米10年国債金利とNYダウ:2011/4/21以降の平均▲3.328%

・直近イールドスプレッド縮小:18/12/3-▲3.069%、19/4/25-▲3.048%

20/01/17‐▲3.018%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/8/5-▲4.102%、

20/2/28-▲4.541%、20/3/23-6.017%

(NYダウが割安・米国10年債割高の状態)

・8月20日:▲3.129%⇒8月21日:予想▲3.119%(前日比で縮小:割高)

8月21日のNYダウは続伸した一方で、米長期金利は大幅低下したもののイールドスプレッドは前日比でわずかに縮小(米国10年債金利に対して米国株は割高)した。平均値の▲3.328%から▲0.209%と平均値より下方かい離したことで割高になった。19年1月3日の大底▲4.226%から▲1.107%下回った。19年8月5日の大底▲4.102%を▲0.983%下回った。20年2月28日の大底▲4.541%から▲1.422%下回った。20年3月23日の6.017%から▲2.898%下回った。7月米中古住宅販売件数などこの日発表された米経済指標が良好な内容となったため、米景気の先行きを巡る過度な懸念が和らぎ買いが広がった。また、米中対立懸念の緩和や新型ウイルスのワクチン開発を巡り良好な報道にも助けられ引けにかけては一段高となった。

○米10年国債金利とS&P500:11/4/21以降の平均▲2.773%

・直近イールドスプレッド縮小:18/12/3-▲2.731%、19/04/25-▲2.966%

20/08/12-▲2.844%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/8/5-▲4.002%、

19/8/15-▲4.179%、20/2/28-4.499%

20/3/23-▲6.222%

・8月20日:▲2.871%⇒8月21日予想▲2.874%(前日比でわずかに拡大:割安)

S&P500は続伸した一方で、米長期金利が大幅低下したことでイールドスプレッドは前日比でわずかに拡大(米国10年債金利に対して米国株は割安)した。平均値の▲2.773%から+0.101%と平均値より上方かい離したことで割安になった。また、19年1月3日の大底となった▲3.869%を▲0.995%下回った。また、19年8月5日の大底となった▲4.002%を▲1.128%下回った。19年8月15日の▲4.179%を▲1.305%下回った。20年2月28日の大底▲4.499%から▲1.625%下回った。20年3月23日の6.222%から▲3.348%下回った。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲1.810%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、19/4/25-1.468%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/8/15-▲2.383%、

19/8/15-▲2.498%、 20/3/16-▲4.094%

・8月20日:▲1.626%⇒8月21日予想▲1.632%(前日比でわずかに拡大:割安)

NASDAQが続伸した一方で、米長期金利が大幅低下したことでイールドスプレッドは前日比でわずかに拡大(米国10年債金利に対して米国株は割安)した。平均値の▲1.810%から▲0.178%平均値より下方かい離したことで割高になった。また、19年1月3日の大底となった▲2.179%に対しては▲0.547%下回った。19年8月5日の大底となった▲2.383%に対して▲0.751%下回った。19年8月15日の大底となった▲2.498%に対して▲0.866%下回った。20年2月28日の大底2.803%から▲1.171%下回った。20年3月16日の▲4.094%から▲2.462%下回った。

NASDAQのイールドスプレッドは、一時より半分以下まで縮小している。そのため、今後も利益確定売りが出やす地合いとなっている。NASDAQのイールドスプレッドは、1.6%台前半まで低下推移しており割高感も出てきている。2%台まで拡大するまでは割安とは言えない。米中関係の悪化から売られやすい地合いとなっており、ネガティブなニュースが入ると下落しやすい。

三指数のイールドスプレッドは、NYダウは縮小したが、S&P500とNASDAQはわずかに拡大するした。三指数とも上昇したにも関わらず、米長期金利が大幅低下したことで、まちまちの展開となった。7月米中古住宅販売件数などこの日発表された米経済指標が良好な内容となったため、米景気の先行きを巡る過度な懸念が和らぎ買いが広がった。また、米中対立懸念の緩和や新型ウイルスのワクチン開発を巡り良好な報道にも助けられ引けにかけては一段高となった。前日に時価総額が初めて2兆ドル(210兆円)を超えたアップルへの買いが続いたことで、この日も相場全体が押し上げられた。同社株は5%超の上昇となり、1銘柄でNYダウを175ドルほど押し上げた。今後も新型コロナウイルス感染報道やワクチン開発の進展、米国追加財政策の行方、米中対立激化懸念、中東情勢、原油価格の変動、英国のブレグジットなどの報道で市場は上下に振れやすい状況が続く。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。

カテゴリー

- 朝の市場コメント (1,708)

- 欧州タイム市場コメント (1,670)

- ホットニュース (7,067)

カレンダー

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| « 1月 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | |||||