FITS エコノミックレポート

イールドスプレッドで6月9日の米国株市場を先取り!

★NY株式市場では、三指数が全て続伸する展開となた一方で、米長期金利は低下したもののイールドスプレッドは三指数とも前日比で縮小(米国10年債金利に対して前日比で米国株は割高)した。米長期金利が0.80%台後半で推移していることで、イールドスプレッドの縮小傾向が強まる展開となっている。そのため、今後も米長期金利が高止まりするようなら、米国株価に割高感がより強まる。米経済活動が早期に正常化するとの期待から、景気敏感株を中心に買いが優勢となった。イールドスプレッドからは、三指数とも割安感は消えている。そのため、リスク回避の材料が出ると利益確定売りが出やすい。また、米企業の業績下方修正により、PERが上昇しやすく三指数ともに平均値を大きく上回っているため、割安感がさらに薄まる可能性が高い。

感染拡大が縮小することや新型コロナウイルスのワクチン・治療薬が開発されるなど、終息の方向が出るまでは不安定な市場が続きやすい。また、景気後退は避けられないほか、米大統領選を控えて、米中対立の激化が懸念されてきている。しかし、経済活動再開で先行きの景気回復の期待感だけで株価を押し上げている。そのため、期待感が薄れるような事態となると、再び下値模索の動きとなりやすい。VIX指数は24.52から25.81へ上昇した。未だにVIX指数が20台半ば近辺で推移していることで、リスク回避の動きは継続している。VIX指数が高水準で推移していることから、しばらくはボラタイルな動きが続きやすい。VIX指数が20を割ってくると市場に落ち着きが出たことになる。

NYダウは、200日SMAの26,310ドルと260日SMAの26,336ドルがレジスタンスとして意識されていたが、窓を開けて上抜けする展開が継続している。過熱感が出てきているものの、短中期的トレンドは上向きとなっており、強い相場が継続している。下値では、200日SMAや260日SMAを上抜けしたことでサポートラインとして意識される。ただ、イールドスプレッドからは割安感が払しょくされていることから、いつ下落調整しても不思議ではない。

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。一方で割安の目安では、イールドスプレッドがNYダウ:4.0%台、S&P500:3.8%~4.0%台、NASDAQ:2.3%~2.5%台で割安感からの反発となりやすい。割安感となるイールドスプレッドを大幅に上回っていることから、相場が落ち着くと戻りも大きくなりやすい。

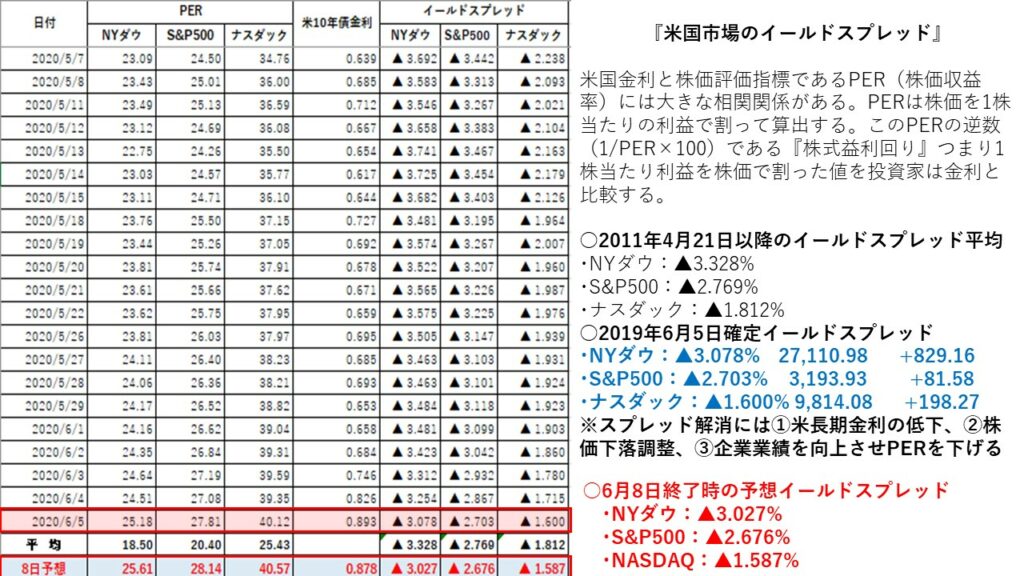

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。

そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲3.328 %

・直近イールドスプレッド縮小:18/12/3-▲3.069%、19/4/25-▲3.048%

20/01/17‐▲3.018%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/8/5-▲4.102%、

20/2/28-▲4.541%、20/3/23-6.017%

(NYダウが割安・米国10年債割高の状態)

・6月5日:▲3.078%⇒6月8日:予想▲3.027%(前日比で縮小)

6月8日のNYダウは大幅続伸した一方で、米長期金利が低下したもののイールドスプレッドは前日比で縮小(米国10年債金利に対して米国株は割高)した。平均値の▲3.328%から▲0.301%と平均値より下方かい離したことで割高になった。19年1月3日の大底▲4.226%から▲1.199%下回った。19年8月5日の大底▲4.102%を▲1.075%下回った。20年2月28日の大底▲4.541%から▲1.514%下回った。20年3月23日の6.017%から▲2.990%下回った。米経済活動が早期に正常化するとの期待から、景気敏感株を中心に買いが優勢となった。NY市では第1段階の新型コロナウイルス感染抑制策緩和が始まった。また、全米各地で起きている黒人男性暴行死への抗議デモについては『暴動が沈静化し、概して平和的』との声が聞かれた。

○米10年国債金利とS&P500:11/4/21以降の平均▲2.769%

・直近イールドスプレッド縮小:18/12/3-▲2.731%、19/4/25-▲2.966%

20/01/17-▲2.990%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/8/5-▲4.002%、

19/8/15-▲4.179%、20/2/28-4.499%

20/3/23-▲6.222%

・6月5日:▲2.703%⇒6月8日予想▲2.676%(前日比で縮小)

S&P500が続伸した一方で、米長期金利が低下したもののイールドスプレッドは前日比で縮小(米国10年債金利に対して米国株は割高)した。平均値の▲2.769%から▲0.093%と平均値より下方かい離したことで割高になった。また、19年1月3日の大底となった▲3.869%を▲1.193%下回った。また、19年8月5日の大底となった▲4.002%を▲1.326%下回った。19年8月15日の▲4.179%を▲1.503%下回った。20年2月28日の大底▲4.499%から▲1.823%下回った。20年3月23日の6.222%から▲3.546%下回った。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲1.812%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、19/4/25-1.468%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/8/15-▲2.383%、

19/8/15-▲2.498%、 20/3/16-▲4.094%

・6月5日:▲1.600%⇒6月8日予想▲1.587%(前日比で縮小)

NASDAQが続伸した一方で、米長期金利は低下したもののイールドスプレッドは前日比で縮小(米国10年債金利に対して米国株は割高)した。平均値の▲1.812%から▲0.225%平均値より下方かい離したことで割高になった。また、19年1月3日の大底となった▲2.179%に対しては▲0.592%下回った。19年8月5日の大底となった▲2.383%に対して▲0.796%下回った。19年8月15日の大底となった▲2.498%に対して▲0.911%下回った。20年2月28日の大底2.803%から▲1.216%下回った。20年3月16日の▲4.094%から▲2.507%下回った。

NASDAQのイールドスプレッドは一時より半分以下まで縮小してきている。また、1.5%台までイールドスプレッドが縮小してきたことで、割高感が出始めている。また、ハイテク株の比率が高いナスダックは続伸し、史上最高値で取引を終えた。ただ、景気回復期待や新型コロナウイルスの感染などのポジティブな報道があると、引き続き好感され買われやすい。一方で、米中関係の悪化懸念も高まってきており、再び下値模索の可能性も残る。三指数の中での割安感が払しょくしている。

三指数のイールドスプレッドは、三指数ともに続伸する展開となった一方で、米長期金利は低下したもののイールドスプレッドは三指数ともに縮小した。米経済活動が早期に正常化するとの期待から、景気敏感株を中心に買いが優勢となった。今後も新型コロナウイルス感染報道や米中対立激化懸念、中東情勢、原油価格の変動、英国のブレグジットなどの報道で市場は上下に振れやすい状況が続く。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。

カテゴリー

- 朝の市場コメント (1,708)

- 欧州タイム市場コメント (1,670)

- ホットニュース (7,067)

カレンダー

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| « 1月 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | |||||