FITS エコノミックレポート

イールドスプレッドで12月10日の米国株市場を先取り!

★NY株式市場では、主要三指数は全て反落する展開になった。重症化は回避できるとの見方も、英国が規制強化に踏み切るなど世界で新型コロナのオミクロン変異株感染急拡大への懸念が根強く寄り付き後は下落した。しかし、週次失業保険申請件数が52年ぶり低水準を記録し労働市場の強い回復を受けて上昇に転じた。ただ、明日に消費者信物価指数(CPI)の発表を控えハイテク株の下落が重石となり伸び悩んだ。一方、長期金利は、新型コロナウイルスの変異型『オミクロン株』の感染拡大を受けて欧州債相場が上昇すると、米国債にも買い(利回りは低下)が波及したものの、10日発表の11月米消費者物価指数(CPI)を前に大きな方向感は出なかった。今後も米長期金利の動向には注意が必要となる。イールドスプレッドからは、株価の反発と米長期金利が上昇したことで割高強まる結果となった。

世界的にオミクロン変異株の懸念が和らいできたほか、世界的な経済成長による景気回復に連れたインフレ懸念が高まってきている。特に、米国金利上昇は世界的な金利上昇を招くことになり、株価にとっては、ネガティブな材料となりやすい。一方、米国株のVIX指数は19.90から21.58へ上昇した。VIX指数が再び20台超えとなってきたことで、リスク回避の動きが強まってきている。

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。一方で割安の目安では、イールドスプレッドがNYダウ:4.0%台、S&P500:3.8%~4.0%台、NASDAQ:2.3%~2.5%台で割安感からの反発となりやすい。割安感となるイールドスプレッドを大幅に上回っていることから、相場が落ち着くと戻りも大きくなりやすい。

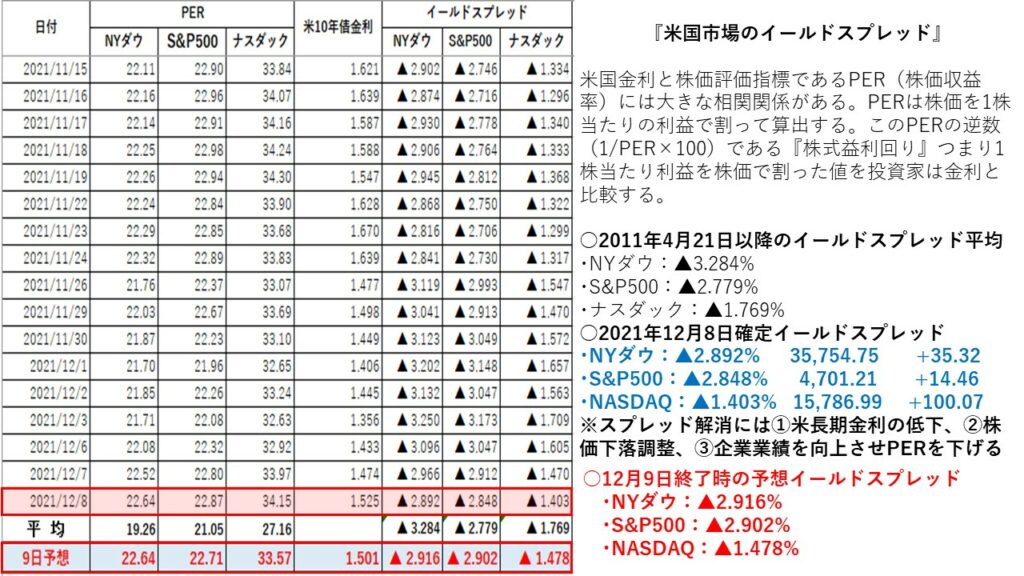

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲3.284%

・直近イールドスプレッド縮小:20/09/1‐▲2.867%、20/10/12-▲2.847%

21/1/11-▲2.611%、21/10/21-▲2.758%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/8/5-▲4.102%、

20/2/28-▲4.541%、20/3/23-6.017%

(NYダウが割安・米国10年債割高の状態)

・12月8日:▲2.892%⇒12月9日:予想▲2.916%(前日比で拡大:割安)

12月9日のNYダウはほぼ横ばいだった一方で、米長期金利が低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は前日比で割安)した。平均値の▲3.284%から▲0.368%と平均値より下方かい離したことで割高になった。19年1月3日の大底▲4.226%から▲1.310%下回った。19年8月5日の大底▲4.102%を▲1.186%下回った。20年2月28日の大底▲4.541%から▲1.625%下回った。20年3月23日の6.017%から▲3.101%下回った。NYダウは、オミクロン株への過度な警戒感が和らいだことで大きく上昇したクルーズや空運などの経済活動再開銘柄が反落したほか、前日に利益確定売りが強まった半導体株も続落した。来週の米連邦公開市場委員会(FOMC)で資産購入の段階的縮小(テーパリング)のスピードアップ決定が予想される中、翌日に発表される米11月消費者物価指数(CPI)への警戒感も様子見姿勢を強めた。前日まで3日続伸したNYダウは、177ドル安まで下落後、109ドル高まで上昇したが、0.06ドル安(0.00%)とほぼ変わらずで終了した。

○米10年国債金利とS&P500:11/4/21以降の平均▲2.779%

・直近イールドスプレッド縮小: 20/08/27-▲2.677%、20/10/12-▲2.664%

20/12/08-▲2.666%、21/1/11-▲2.320%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/8/5-▲4.002%、

19/8/15-▲4.179%、20/2/28-4.499%

20/3/23-▲6.222%

・12月8日:▲2.848%⇒12月9日:予想▲2.902%(前日比で拡大:割安)

S&P500が反落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は前日比で割安)した。平均値の▲2.779%から+0.123%と平均値より下方かい離したことで割安になった。また、19年1月3日の大底となった▲3.869%を▲0.967%下回った。また、19年8月5日の大底となった▲4.002%を▲1.100%下回った。19年8月15日の▲4.179%を▲1.277%下回った。20年2月28日の大底▲4.499%から▲1.597%下回った。20年3月23日の6.222%から▲3.320%下回った。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲1.769%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、21/1/11-1.066%

21/2/16-1.144%、21/11/23-1.299%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/8/15-▲2.383%、

19/8/15-▲2.498%、 20/3/16-▲4.094%

・12月8日:▲1.403%⇒12月9日予想▲1.478%(前日比で拡大:割安)

NASDAQは反落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲1.769%から▲0.291%平均値より下方かい離したことで割高になった。また、19年1月3日の大底となった▲2.179%に対しては▲0.701%下回った。19年8月5日の大底となった▲2.383%に対して▲0.905%下回った。19年8月15日の大底となった▲2.498%に対して▲1.020%下回った。20年2月28日の大底2.803%から▲1.325%下回った。20年3月16日の▲4.094%から▲2.616%下回った。

NASDAQのイールドスプレッドは、米長期金利が低下したうえ、株価も反落したことで前日比で拡大した。イールドスプレッドは以前より半分以下まで縮小しているため、引き続き割高感から利益確定売りが出やすい地合いとなっている。NASDAQ総合指数のイールドスプレッドは、▲1.400%台後半でスプレッドが推移しているため過熱感は残っている。2%台に拡大するまでは割安とは言えず、売られやすい地合いが継続する。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。

カテゴリー

- 朝の市場コメント (1,708)

- 欧州タイム市場コメント (1,670)

- ホットニュース (7,067)

カレンダー

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| « 1月 | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 8 | 9 | 10 | 11 | 12 | 13 | 14 |

| 15 | 16 | 17 | 18 | 19 | 20 | 21 |

| 22 | 23 | 24 | 25 | 26 | 27 | 28 |

| 29 | 30 | |||||